Crise sistémica global

Confirmação de alerta máximo para o 2º semestre de 2011

– Fusão explosiva entre a desarticulação geopolítica e a crise económica-financeira mundial

Desde há mais de um ano, o LEAP/E2020 identificou o segundo semestre de 2011 como um novo momento decisivo na evolução da crise sistémica global. À imagem da nossa antecipação de Fevereiro de 2008, que havia previsto para Setembro desse ano uma grande comoção afectando a economia americana, nossa equipe confirma neste GEAB nº 55 que doravante estão reunidas todas as condições para que o segundo semestre de 2011 seja o teatro da fusão explosiva das duas tendências fundamentais que subjazem à crise sistémica mundial, a saber: a deslocação geopolítica global, por um lado, e a crise económica e financeiro global, por outro.

Desde há mais de um ano, o LEAP/E2020 identificou o segundo semestre de 2011 como um novo momento decisivo na evolução da crise sistémica global. À imagem da nossa antecipação de Fevereiro de 2008, que havia previsto para Setembro desse ano uma grande comoção afectando a economia americana, nossa equipe confirma neste GEAB nº 55 que doravante estão reunidas todas as condições para que o segundo semestre de 2011 seja o teatro da fusão explosiva das duas tendências fundamentais que subjazem à crise sistémica mundial, a saber: a deslocação geopolítica global, por um lado, e a crise económica e financeiro global, por outro. Desde há vários meses, com efeito, o mundo experimenta uma sucessão quase ininterrupta de choques geopolíticos, económicos e financeiros que segundo o LEAP/E2020 constituem os sinais precursores de um grave acontecimento traumático que analisamos neste número do GEAB.

Paralelamente, a partir deste momento o sistema internacional ultrapassou a etapa do enfraquecimento estrutural para entrar numa fase de derrocada completa em que as antigas alianças se desmoronam enquanto novas comunidades de interesse emergem muito rapidamente.

Finalmente, toda esperança de retomada económica mundial significativa e durável a partir de agora

desvaneceu-se [1] ao passo que o endividamento do pilar ocidental, em particular dos Estados Unidos, atingiu um patamar crítico sem equivalente na História moderna [2] . O catalisador desta fusão explosiva será certamente o sistema monetário internacional, ou antes, o caos monetário internacional que se agravou ainda mais desde a catástrofe que atingiu o Japão em Março último e diante da incapacidade dos Estados Unidos para enfrentar a exigência da redução imediata e significativa dos seus défices imensos.

O fim da Quantitative Easing 2, símbolo e factor da fusão explosiva em preparação, representa o fim de uma época, aquele em que o “US dólar era a divisa dos Estados Unidos e o problema do resto do mundo”: a partir de Julho de 2011, o US dólar torna-se abertamente a principal ameaça que pesa sobre o resto do mundo e o problema crucial dos Estados Unidos [3] .

O Verão de 2011 vai confirmar que a Reserva Federal dos EUA perdeu a sua aposta: a economia estado-unidense de facto jamais saiu da “Muito Grande Depressão” [4] em que havia entrado em 2008 apesar dos milhões de milhões de dólares injectados [5] , como sabe igualmente a imensa maioria dos americanos [6] . Sem poder lançar (mesmo oficiosamente, através dos seus Primary Dealers, como fazia de facto enquanto o mundo não acompanhava muito atentamente o mercado do Títulos do Tesouro dos EUA), o Fed vai portanto contemplar impotente a subida das taxas de juros, a explosão do custo dos défices públicos estado-unidenses, o mergulho numa recessão económica agravada, o afundamento da cotação das bolsas e um comportamento errático do US dólar, evoluindo a curto prazo como dentes de serra, ao sabor das influências destes diferentes fenómenos, antes de cair brutalmente em 30% do seu valor como antecipámos no GEAB nº 54 [7] .

Paralelamente, a Eurolândia, os BRICs e produtores de matérias-primas vão rapidamente reforçar suas cooperações lançando uma última tentativa de salvamento das instituições internacionais saídas de Bretton Woods e do mundo dominado pelo tandem EUA/Reino Unido. Esta será a última uma vez que é ilusório imaginar Barack Obama, que não demonstrou nenhuma envergadura internacional até o presente, faça prova de uma estatura de estadista e assuma grandes riscos políticos a um ano de uma eleição presidencial.

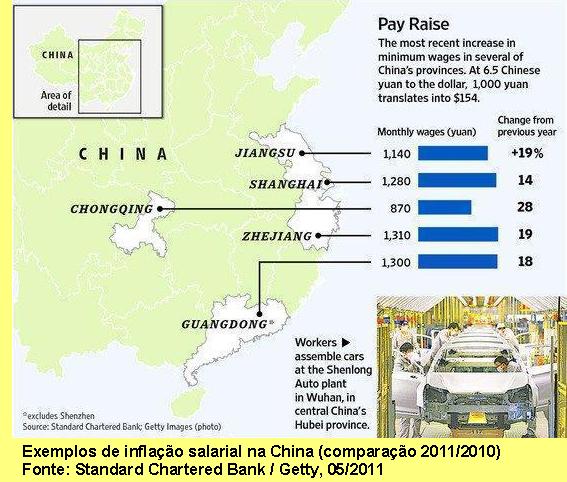

Barreiras, protecções, embargos à exportação, diversificação das reservas, frenesim em torno das matérias-primas, inflação em alta geral, … o mundo prepara-se para um novo choque económico, social e geopolítico.

Barreiras, protecções, embargos à exportação, diversificação das reservas, frenesim em torno das matérias-primas, inflação em alta geral, … o mundo prepara-se para um novo choque económico, social e geopolítico. A China acaba de anunciar que interrompeu todas as suas exportações de diesel para tentar travar uma alta do preço do carburante que recentemente provocou uma série de greves dos transportes rodoviários [8] . Que os países asiáticos que dependiam destas exportações chinesas se desenrasquem, tanto mais que o Japão agiu do mesmo modo na sequência da catástrofe de Março último!

A Rússia cessa igualmente de exportar certos produtos petrolíferos para limitar penúrias e altas de preços internos [9] , travagem de exportação que se acrescenta à dos cereais decretado já há vários meses.

Por toda a parte do mundo árabe a instabilidade continua a prevalecer sobre o pano de fundo do encarecimento dos géneros de base [10] , ao passo que as interrogações sobre a dimensão das reservas e das capacidades de produção da Arábia Saudita retornam ao primeiro plano [11] .

Nos Estados Unidos, o mais pequeno acontecimento climático que saia do habitual provoca logo riscos de penúria devido à ausência de “colchões” de segurança do sistema de abastecimento, a não ser que se recorra à contribuição dos stocks estratégicos [12] . Durante este período, a população reduz suas despesas alimentares para poder encher o reservatório dos seus carros com um galão a mais de 4 dólares [mais de US$1,06 por litro] [13] .

Na Europa, a diminuição da cobertura social e as medidas de austeridade extrema postas em prática no Reino Unido, na Grécia, em Portugal, na Espanha, na Irlanda, … fazem explodir o número de pobres.

Na Europa, a diminuição da cobertura social e as medidas de austeridade extrema postas em prática no Reino Unido, na Grécia, em Portugal, na Espanha, na Irlanda, … fazem explodir o número de pobres.A União Europeia acaba de reforçar mais ou menos subrepticiamente seu arsenal aduaneiro para resistir às importações vindas sobretudo da Ásia. Por um lado, ela revê toda a sua panóplia de medidas de preferência alfandegária para eliminar todos os países emergentes, China, Índia e Brasil à cabeça. Por outro, aprovou discretamente no fim de 2010 uma medida que facilita a execução de medidas anti-dumping e de salvaguarda uma vez que doravante uma maioria simples bastará para aprovar uma tal proposta da Comissão ao passo que anteriormente era preciso uma maioria qualificada muitas vezes difícil de reunir [14].

Paralelamente, os bancos centrais continuam a comprar ouro [15] , a anunciar mais ou menos claramente que diversificam a suas reservas [16] enquanto tomam medidas cada vez mais incoerentes e perigosas, aumentando as taxas para conter a inflação num contexto de economias frágeis ou em recessão, a fim de conter o afluxo de liquidez gerado pela política da Reserva Federal dos EUA [17] . Para parafrasear o título do artigo de Andy Xie, publicado no Caixin de 22/Abril/2011, “A subida da inflação enlouquece os banqueiros centrais” [18] .

Do lado americano, já se está efectivamente no surrealismo mais completo: no momento em que o país atinge níveis de endividamento insuportáveis, os dirigentes de Washington transformaram esta temática numa questão eleitoralista, como ilustra a questão do tecto de endividamento federal que será atingido a partir de 16 de Maio [19] . As comparações com os anos Clinton abundam na imprensa americana e financeira internacional, quando um problema do mesmo tipo se havia colocado sem grandes consequências. Visivelmente, uma parte importante das elites estado-unidenses e financeiras ainda não integraram o facto de que, ao contrário dos anos 90, os Estados Unidos de hoje são vistos como o “homem doente do planeta” [20] que com cada sinal de fraqueza ou de incoerência grave pode desencadear pânicos incontrolados.

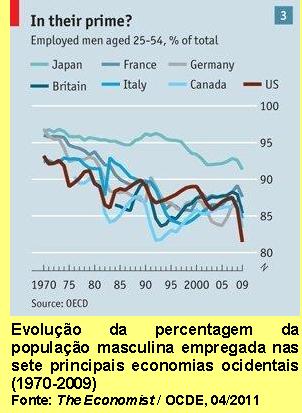

Banqueiros centrais em loucura, líderes mundiais sem mapa do caminho, economias em perigo, inflação em alta, divisas em perdição, matérias-primas frenéticas, endividamento ocidental descontrolado, desemprego no mais alto nível, sociedades estressadas, … não há dúvida, a fusão explosiva de todos estes fenómenos será certamente o acontecimento marcante do segundo semestre de 2011!

Notas:

(1) O Telegraph de 05/05/2011 apresenta uma lista interessante das 10 razões que provam que a economia mundial está novamente a afundar-se.

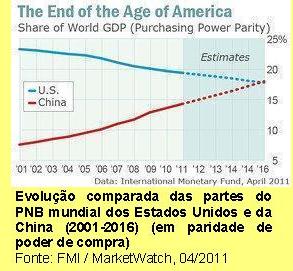

(2) O gráfico abaixo ilustra como, conforme recomendámos desde há mais de três anos, o cálculo dos grandes indicadores económicos descontando o efeito dólar dá uma visão do mundo muito diferente dos indicadores calculados em dólar. Assim, enquanto calculadas em dólar, as estimativas da ultrapassagem dos Estados Unidos pela China remetem para datas em 2030, 2040 e mesmo 2050, o FMI estima em 2016 … ou seja, quase hoje desde que se faça abstracção deste “padrão” que muda todos os dias!

(3) Sinal dos tempos: o Financial Times, apesar de especializado em manchetes sobre o fim do Euro desde há mais de 18 meses, publica em páginas internas (mais discretas) um artigo de 11/05/2011 intitulado “O dólar enfrenta um perigo muito mais grave que o euro”. Enquanto The Age e o Wall Street Journal de 23/04/2011 consideram que a economia estado-unidense doravante está quase na mesma situação que a da Grécia.

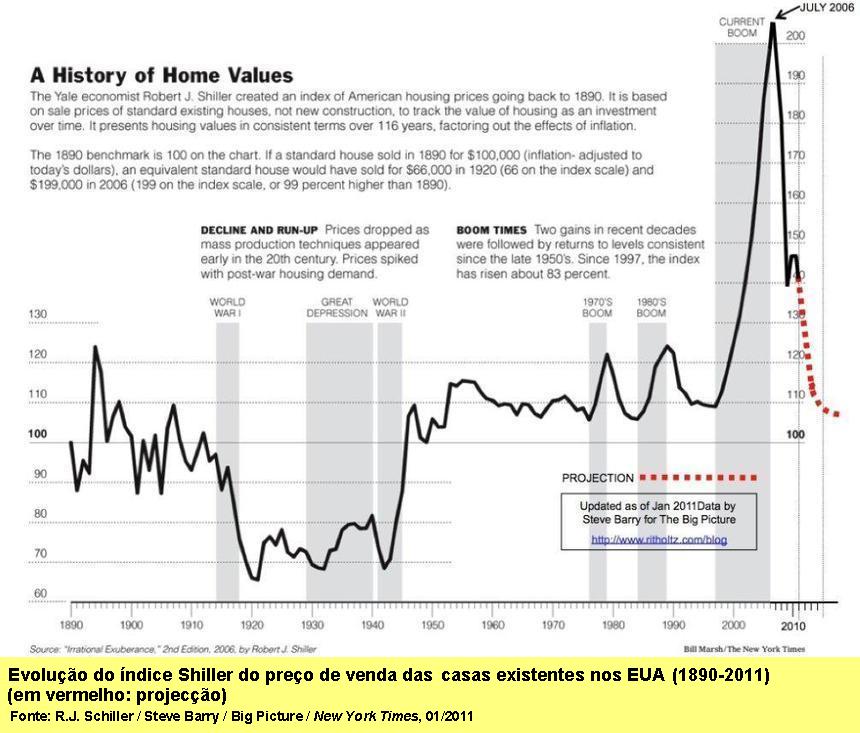

(4) A ilustração mais flagrante do prosseguimento desta “Muito Grande Recessão”, como a denominámos há quatro anos, é que a crise do imobiliário recomeçou mais pujante. Os preços estão em vias de ultrapassar novamente os “pisos” atingidos em 2009, mergulhando dezenas de milhões de americanos em situações económicas e financeiras dramáticas. Mesmo os mais optimistas não vêm o fim da queda antes de 2012. Ora, como já explicámos no GEAB anterior, o imobiliário é o terreno sobre o qual foi construída toda a estimativa do valor actual da economia estado-unidense. A continuação do afundamento do preço do imobiliário é a continuação da depressão económica. Fonte: MarketWatch , 09/05/2011

(5) A sociedade de análise económica Fathom calculou que os quatro principais bancos centrais mundiais (Fed, BCE, Banco do Japão e Banco da Inglaterra) injectaram directamente US$5000 mil milhões na economia mundial durante os anos 2008-2010 (isso não inclui as recentes injecções maciças japonesas pós-catástrofe, nem todas as medidas de garantia de todo género que acompanharam estas medidas). Isso representa aproximadamente 10% do PNB mundial com o resultado que se conhece: um endividamento público gigantesco, um endividamento privado que realmente não diminuiu e economias que apenas progridem ou estão novamente em recessão. Fonte: Telegraph , 26/04/2011

(6) 80% dos americanos considerm que a economia vai mal. Só 1% pensa que ela vai muito bem (eles devem trabalhar na Wall Street). Fonte: CNNMoney , 09/05/2011

(7) O fim da QE2 significa que o mercado dos Títulos do Tesouro dos EUA de facto já não tem mais compradores (uma vez que o Fed compra o essencial dos Títulos do Tesouro emitidos desde o fim de 2010 (pelo menos); o que, a propósito, torna completamente surrealistas os artigos e análises actuais sobre a colocação das emissões de Títulos do Tesouro dos EUA. É a evidência da “iliquidez” efectiva do mercado dos Títulos do Tesouro, quando a sua própria importância está condicionada ao seu estatuto de mercado mais líquido do mundo, que desempenhará o papel de transmissão entre o QE2 e a queda do dólar, pois esta situação implicará uma aceleração brutal da saída dos operadores para foram do mercado dos T-Bonds, principal activo denominado em dólares. O fenómeno provocará num primeiro momento uma necessidade agravada de dólares US, depois muito rapidamente uma oferta excessiva de dólares à venda. É o timing destes dois fenómenos que vai condicionar a evolução da divisa estado-unidense em relação às outras grandes divisas e ao ouro no decorrer do segundo semestre de 2011.

(8) Fonte: BusinessInsider , 14/05/2011

(9) Fonte: France24 , 28/04/2011

(10) A respeito disso, a informação de como o fundador da ex-sociedade de mercenários BlackWater foi recrutado pelos Emirados Árabes Unidos para constituir um exército de mercenários destinado a proteger o país de qualquer ataque externo ou tumulto interno, ilustra a instabilidade crescente das monarquias petrolíferas e o fim da confiança na protecção americana. Dito isto, confiar em mercenários ocidentais é uma grande prova de ingenuidade, ou então de desespero. Fonte: New York Times, 14/05/2011

(11) Fonte: Le Monde , 25/04/2011

(12) Último exemplo até à data: a actual cheia histórica do Mississipi. Fonte: Bloomberg , 13/05/2011

(13) Fonte: New York Times , 12/05/2011

(14) Fonte: Sidley , 28/02/2011

(15) E pode-se compreende-los. Com efeito, quando se ouve Timothy Geithner, o ministro americano das Finanças, martelar que os Estados Unidos jamais tentarão desvalorizar o dólar para ganhar uma vantagem competitiva, parece que sonhamos. Todo o mundo o escuta polidamente, considera todas as outras razões (a começar pela dívida) pelas quais os Estados Unidos estão de facto empenhados nesta desvalorização e, consequentemente, compra ouro ou diversifica suas reservas fora do dólar. Assim, os bancos centrais da Rússia, do México, da Tailândia, continuam a comprar ouro. E Hong Kong (portanto a China) lança um ataque directo ao monopólio do Comex Gold Futures lançando seus próprios contratos de quilo de ouro. Fonte: MarketWatch , 26/04/2011; Bloomberg , 04/05/2011;Zerohedge , 08/05/2011

(16) A China continua assim a desembaraçar-se suavemente dos seus títulos dos EUA e encara mesmo diversificar dois terços dos seus haveres denominados em dólares, ou seja, US$2000 mil milhões. Fontes: CNS , 29/04/2011; Zerohedge , 24/04/2011

(17) Com efeito, apesar das manipulações de toda espécie dos números do desemprego nos EUA, Ben Bernanke vê-se obrigado a constatar que é preciso continuar a sustentar artificialmente a economia estado-unidense. Seja o que for que ele diga, com o fim da QE2 e sem perspectiva crível de QE3, a economia estado-unidense vai se encontrar pela primeira vez desde há três anos sem estímulo importante como confirma Jeffrey Lacker, o presidente do Fed de Richmond. O segundo semestre vai portanto ser um teste directo do desempenho de uma “economia zumbi”, sem força de energia externa. Fontes: Bloomberg , 05/05/2011; MarketWatch , 10/05/2011

(18) Em todo caso, não todos eles pois na Ásia estão bem encaminhadas as discussões para aumentar e reforçar rapidamente os fundos e mecanismos comuns de apoio para enfrentar um novo choque comparável àquele de Setembro de 2008. Como a Eurolândia, a Ásia se desenvencilha cada vez mais do sistema financeiro americano em que se centrava no período anterior a 2008. E para além dos acordos financeiros, é toda a região, sob o impulso da China, que está em vias de se integrar e inclusive em termos de redes de transportes. Fontes: AsahiShimbun , 06/05/2011; ChinaDaily , 30/04/2011; AsahiShimbun , 06/05/2011

(19) O Tesouro americano prepara-se igualmente para um bloqueio sobre esta questão ao passo que a mesma parece querer ser utilizada pelos republicanos até à eleição de 2012. Não há dúvida que o sistema financeiro mundial se terá pronunciado antes desta data! Fontes: Christian Science Monitor , 10/05/2011; Washington Post , 27/04/2011

(20) E não são as pantominas mediáticas do tipo do assassinato de Ben Laden que vão mudar grande coisa nesta situação. A incrível confusão mediática que rodeou este episódio ilustra de facto que, mesmo no seu último terreno privilegiado, a comunicação, o grande know-how de Washington já não é senão a sombra do que foi. O único resultado durável da operação Ben Laden é que as “teorias do complot” doravante são debatidas em directo nos grandes media e que as incoerências das versões oficiais da história são acusadas de as alimentar.

15/Maio/2011[*] Global Europe Anticipation Bulletin

O original encontra-se em www.leap2020.eu/… . Tradução de JF.

Nenhum comentário:

Postar um comentário